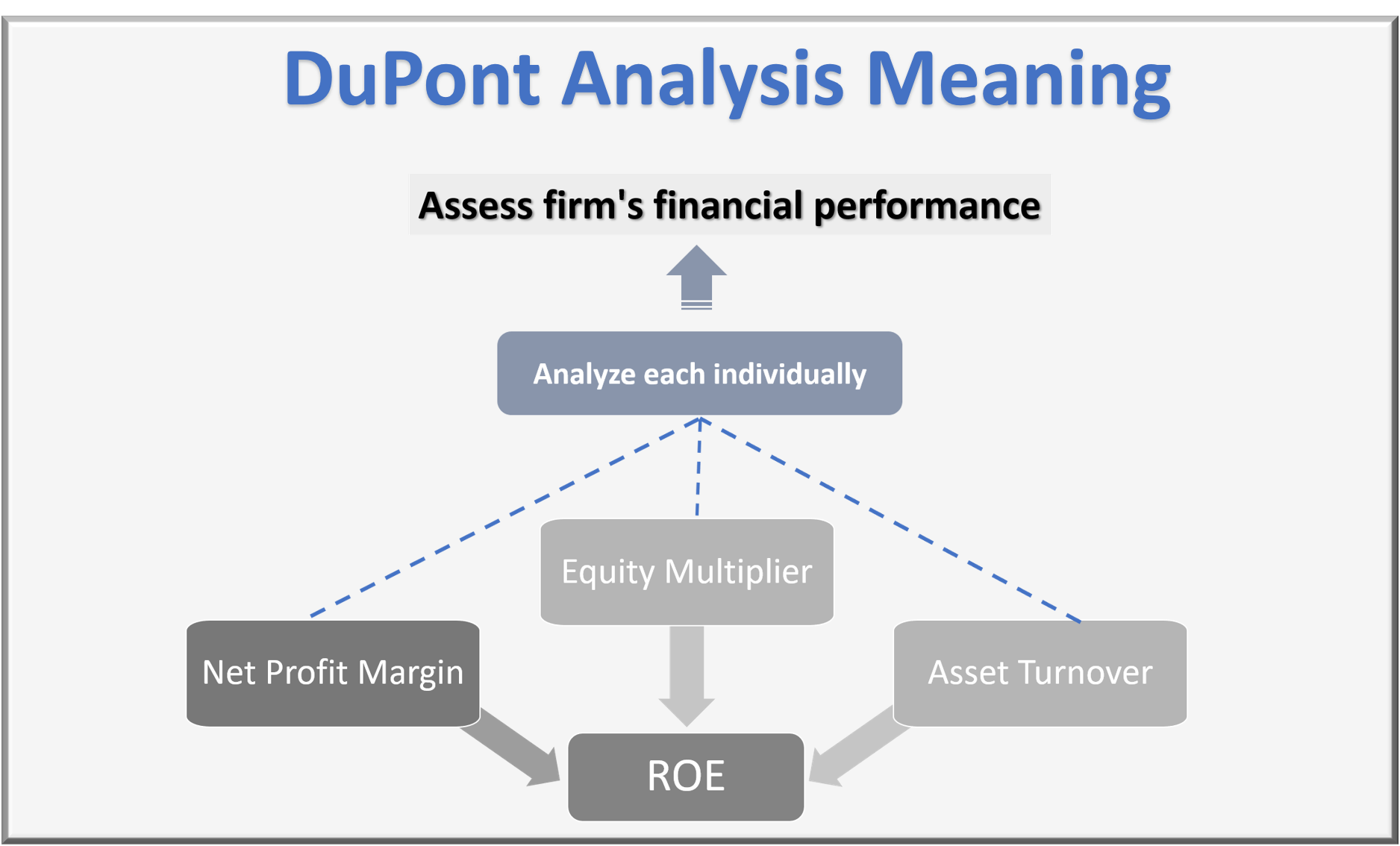

Dupont Analysis คืออะไร

Dupont Analysis (วิเคราะห์ดูพอร์ต) เป็นเทคนิคทางการเงินที่ใช้ในการวิเคราะห์ผลประกอบกำไรของบริษัทหรือธุรกิจเพื่อทราบถึงปัจจัยที่มีผลต่อผลผลิตและกำไรทั้งสิ้นของบริษัท วิเคราะห์นี้ช่วยให้ผู้ลงทุนและผู้บริหารสามารถเข้าใจเหตุผลของการเปลี่ยนแปลงในระดับกำไรและเพิ่มความเข้าใจในโครงสร้างของกำไรและความมั่งคั่งของบริษัทได้ดียิ่งขึ้น ช่วยในการวางแผนกลยุทธ์ทางการเงินเพื่อเพิ่มความมั่งคั่งและความมั่นคงของธุรกิจในระยะยาว การแยกองค์ประกอบนี้ช่วยให้ผู้บริหารทราบว่าธุรกิจต้องปรับปรุงในด้านใดเพื่อเพิ่มผลกำไรและประสิทธิภาพทางการเงินในองค์กร

การวิเคราะห์ Dupont Analysis ช่วยให้บริษัทและนักลงทุนสามารถรู้สึกถึงปัจจัยที่มีผลต่อประสิทธิภาพทางการเงินและการดำเนินธุรกิจ นอกจากนี้ยังช่วยในการกำหนดยุทธวิธีทางกลยุทธ์ที่จะช่วยเพิ่มกำไรและมาตรฐานการดำเนินงานในองค์กร แบบบูรณาการของผลวิเคราะห์ Dupont ช่วยให้ผู้บริหารในการตัดสินใจและวางแผนอย่างเป็นระบบในการสร้างค่าให้กับผู้ถือหุ้นและลูกค้าของบริษัทได้อย่างมีประสิทธิภาพและมั่นคงในระยะยาว

Dupont Analysis ประกอบด้วยอะไรบ้าง

วิเคราะห์ดูพอร์ต (Dupont Analysis) ประกอบด้วยส่วนย่อยหลาย ๆ องค์ประกอบหลักที่ช่วยในการแยกแยะและวิเคราะห์ปัจจัยที่มีผลต่อผลประกอบกำไรของบริษัทหรือธุรกิจได้ดังนี้

กำไรจากการขาย

“กำไรจากการขาย” หรือ “Net Profit Margin” เป็นหนึ่งในส่วนย่อยของ Dupont Analysis ที่ใช้ในการวัดความสามารถของบริษัทในการควบคุมค่าใช้จ่ายและสร้างกำไรจากการขายสินค้าหรือบริการของตน นี่เป็นองค์ประกอบสำคัญในการเข้าใจประสิทธิภาพทางการเงินของบริษัท ดังนั้นคำนวณ Net Profit Margin ด้วยสูตรต่อไปนี้:

Net Profit Margin = (กำไรสุทธิ / ยอดขายทั้งหมด) x 100

-

- กำไรสุทธิ (Net Profit): นี่คือผลต่างระหว่างรายได้ทั้งหมดที่บริษัทได้จากการขายสินค้าหรือบริการและค่าใช้จ่ายทั้งหมดที่ต้องจ่าย เมื่อหักค่าใช้จ่ายทั้งหมดออกจากรายได้ทั้งหมด กำไรที่เหลือเรียกว่า “กำไรสุทธิ” จะเกิดขึ้น.

- ยอดขายทั้งหมด (Total Sales or Revenue): นี่คือรายได้รวมที่บริษัทได้จากการขายสินค้าหรือบริการในระยะเวลาที่กำหนด

Net Profit Margin เป็นอัตราส่วนที่วัดว่าบริษัทสามารถครอบครองกำไรจากรายได้ทั้งหมดเท่าใดหลังจากหักค่าใช้จ่ายทั้งหมดออก การเพิ่ม Net Profit Margin ช่วยในการเพิ่มกำไรและประสิทธิภาพในการบริหารรายได้และค่าใช้จ่ายของบริษัท โดยค่า Net Profit Margin ที่สูงก็สามารถแสดงถึงความสามารถในการควบคุมค่าใช้จ่ายและเพิ่มกำไรในธุรกิจของบริษัทได้อย่างมีประสิทธิภาพ

การจัดการทรัพยากร

“การจัดการทรัพยากร” หรือ “Asset Turnover” เป็นหนึ่งในส่วนย่อยของ Dupont Analysis ที่ใช้ในการวัดประสิทธิภาพในการใช้ทรัพยากรหรือสินทรัพย์ของบริษัทเพื่อสร้างรายได้ ค่า Asset Turnover ช่วยให้ผู้วิเคราะห์หรือนักลงทุนเข้าใจว่าบริษัทสามารถใช้ทรัพยากรที่มีอยู่เพื่อสร้างรายได้แค่ใด นี่คือสูตรสำหรับคำนวณ Asset Turnover:

Asset Turnover = ยอดขายทั้งหมด / รวมของทรัพยากร (หรือสินทรัพย์ทั้งหมด)

-

- ยอดขายทั้งหมด (Total Sales or Revenue): นี่คือรายได้รวมที่บริษัทได้จากการขายสินค้าหรือบริการในระยะเวลาที่กำหนด.

- รวมของทรัพยากร (Total Assets): นี่คือมูลค่ารวมของทรัพยากรหรือสินทรัพย์ทั้งหมดที่บริษัทเป็นเจ้าของและใช้ในการดำเนินธุรกิจ.

ค่า Asset Turnover หมายถึงจำนวนหนึ่งที่บ่งบอกถึงประสิทธิภาพของบริษัทในการใช้ทรัพยากรหรือสินทรัพย์ในการสร้างรายได้ ยิ่งค่า Asset Turnover สูง แสดงว่าบริษัทสามารถใช้ทรัพยากรให้เกิดรายได้มากขึ้น และมีประสิทธิภาพในการดำเนินธุรกิจ การวิเคราะห์สามารถช่วยในการตรวจสอบว่าบริษัทมีการจัดการทรัพยากรในลักษณะที่เหมาะสมหรือไม่ และช่วยในการตรวจสอบประสิทธิภาพในการใช้สินทรัพย์และทรัพยากรในการสร้างรายได้ให้เกิดผลมากขึ้น

การทำกำไรจากทรัพย์สิน

“การทำกำไรจากทรัพย์สิน” หรือ “Profitability of Assets” เป็นองค์ประกอบหนึ่งใน Dupont Analysis ที่ใช้ในการวัดความสามารถของบริษัทในการทำกำไรจากการลงทุนในทรัพย์สินหรือสินทรัพย์ที่บริษัทครอบครอง นี่คือสูตรสำหรับคำนวณ Profitability of Assets:

Profitability of Assets = กำไรสุทธิ / รวมของทรัพย์สิน (หรือสินทรัพย์ทั้งหมด)

-

- กำไรสุทธิ (Net Profit): นี่คือผลต่างระหว่างรายได้ทั้งหมดที่บริษัทได้จากการขายสินค้าหรือบริการและค่าใช้จ่ายทั้งหมดที่ต้องจ่าย เมื่อหักค่าใช้จ่ายทั้งหมดออกจากรายได้ทั้งหมด กำไรที่เหลือเรียกว่า “กำไรสุทธิ” จะเกิดขึ้น.

- รวมของทรัพย์สิน (Total Assets): นี่คือมูลค่ารวมของทรัพย์สินหรือสินทรัพย์ทั้งหมดที่บริษัทครอบครองและใช้ในการดำเนินธุรกิจ.

Profitability of Assets บ่งบอกถึงประสิทธิภาพของบริษัทในการทำกำไรจากการลงทุนในทรัพย์สิน ค่า Profitability of Assets ที่สูงแสดงว่าบริษัทสามารถทำกำไรจากทรัพย์สินที่ครอบครองได้มากขึ้น นี่คือการวัดว่าบริษัทใช้ทรัพย์สินในการดำเนินธุรกิจอย่างมีประสิทธิภาพหรือไม่ ค่า Profitability of Assets ที่ต่ำอาจแสดงถึงการทำกำไรไม่ดีเท่าที่ควรหรือว่าบริษัทใช้ทรัพย์สินเกินไปเมื่อเทียบกับกำไรที่ได้

การจัดการหนี้สิน

“การจัดการหนี้สิน” หรือ “Financial Leverage” เป็นหนึ่งในส่วนย่อยของ Dupont Analysis ที่ใช้ในการวัดการใช้การรับซื้อเงินกู้ในการเพิ่มกำไรของบริษัท นี่คือสูตรสำหรับคำนวณ Financial Leverage:

Financial Leverage = กำไรสุทธิ / กำไรก่อนดอกเบี้ยและภาษี (EBIT)

-

- กำไรสุทธิ (Net Profit): นี่คือผลต่างระหว่างรายได้ทั้งหมดที่บริษัทได้จากการขายสินค้าหรือบริการและค่าใช้จ่ายทั้งหมดที่ต้องจ่าย เมื่อหักค่าใช้จ่ายทั้งหมดออกจากรายได้ทั้งหมด กำไรที่เหลือเรียกว่า “กำไรสุทธิ” จะเกิดขึ้น.

- กำไรก่อนดอกเบี้ยและภาษี (EBIT – Earnings Before Interest and Taxes): นี่คือกำไรที่บริษัทได้หลังจากหักค่าใช้จ่ายทั้งหมดออก แต่ก่อนหักดอกเบี้ยและภาษีเงินได้.

Financial Leverage บ่งบอกถึงว่าบริษัทใช้การรับซื้อเงินกู้เพื่อเพิ่มกำไรหรือไม่ หรือว่าบริษัทกำลังใช้หนี้สินเพิ่มขึ้นเพื่อเพิ่มการเงินหรือกำไร ค่า Financial Leverage ที่สูงแสดงว่าบริษัทใช้การรับซื้อเงินกู้มากขึ้นเพื่อเพิ่มกำไร โดยมีความเสี่ยงที่มากขึ้นเนื่องจากการจัดการหนี้สินมีความเสี่ยงในการชำระเงินกู้และดอกเบี้ยที่สูง

สูตรคำนวณ Dupont Analysis

วิเคราะห์ดูพอร์ต (Dupont Analysis) คำนวณโดยใช้สูตรหลายอันเพื่อแยกแยะและวิเคราะห์ปัจจัยที่มีผลต่อผลประกอบกำไรของบริษัทหรือธุรกิจ สูตรหลักที่ใช้ใน Dupont Analysis ประกอบด้วยส่วนย่อยต่อไปนี้

สูตรกำไรจากการขาย

สูตรสำหรับคำนวณ “กำไรจากการขาย” หรือ “Net Profit Margin” คือ:

Net Profit Margin = (กำไรสุทธิ / ยอดขายทั้งหมด) x 100

เมื่อคุณใช้สูตรนี้:

-

- หากคุณรู้จำนวน “กำไรสุทธิ” ที่บริษัทได้หลังจากหักค่าใช้จ่ายทั้งหมดออกจากรายได้ทั้งหมด ให้นำจำนวนนี้มาใส่ในสูตร

- หากคุณรู้จำนวน “ยอดขายทั้งหมด” หรือรายได้ทั้งหมดที่บริษัทได้จากการขายสินค้าหรือบริการในระยะเวลาที่กำหนด ให้นำจำนวนนี้มาใส่ในสูตร

- หลังจากนั้นให้คำนวณโดยการหารกำไรสุทธิด้วยยอดขายทั้งหมด และนำผลลัพธ์ไปคูณด้วย 100 เพื่อแปลงให้อยู่ในรูปแบบเปอร์เซ็นต์ เพื่อให้ได้ค่า Net Profit Margin ในรูปแบบเปอร์เซ็นต์

ตัวอย่าง: หากบริษัท XYZ มีกำไรสุทธิจากการขายเป็น 500,000 บาทและยอดขายทั้งหมดเป็น 2,000,000 บาท คำนวณ Net Profit Margin ได้ดังนี้:

Net Profit Margin = (500,000 / 2,000,000) x 100 = 25%

ดังนั้น Net Profit Margin ของบริษัท XYZ คือ 25% ซึ่งแปลว่าบริษัทนี้สามารถครอบครองกำไรได้ 25% จากรายได้ทั้งหมดหลังจากหักค่าใช้จ่ายทั้งหมดออกแล้ว

สูตรการจัดการทรัพยากร

สูตรการคำนวณ “การจัดการทรัพยากร” หรือ “Asset Turnover” คือ:

Asset Turnover = ยอดขายทั้งหมด / รวมของทรัพยากร (หรือสินทรัพย์ทั้งหมด)

เพื่อให้คุณเข้าใจมากขึ้น นี่คือตัวอย่างการคำนวณ Asset Turnover สมมุติว่าบริษัท ABC มีรายได้รวมจากการขาย (ยอดขายทั้งหมด) ในปีที่ผ่านมาเป็น 5,000,000 บาท และรวมของทรัพยากรหรือสินทรัพย์ทั้งหมดที่บริษัทเป็นเจ้าของและใช้ในการดำเนินธุรกิจมูลค่า 2,000,000 บาท ให้คำนวณ Asset Turnover ดังนี้:

Asset Turnover = 5,000,000 / 2,000,000 = 2.5

กรณีนี้ ค่า Asset Turnover คือ 2.5 ซึ่งหมายถึงบริษัท ABC สามารถสร้างรายได้จากการใช้ทรัพยากรหรือสินทรัพย์ทั้งหมดมูลค่า 2.5 เท่าของมูลค่าสินทรัพย์ นี่คือประสิทธิภาพในการใช้ทรัพยากรในการสร้างรายได้ของบริษัท ABC โดยเฉลี่ย 1 บาทของสินทรัพย์สามารถสร้างรายได้ 2.5 บาทของบริษัท นี้ช่วยให้ผู้ลงทุนหรือผู้วิเคราะห์ทราบว่าบริษัทมีความประสงค์ในการใช้ทรัพยากรเพิ่มขึ้นหรือลดลงเพื่อเพิ่มประสิทธิภาพในการสร้างรายได้

สูตรการทำกำไรจากทรัพย์สิน

สูตรการคำนวณ “การทำกำไรจากทรัพยากร” หรือ “Profitability of Assets” คือ:

Profitability of Assets = กำไรสุทธิ / รวมของทรัพย์สิน (หรือสินทรัพย์ทั้งหมด)

เพื่อให้คุณเข้าใจมากขึ้น นี่คือตัวอย่างการคำนวณ Profitability of Assets สมมุติว่าบริษัท XYZ มีกำไรสุทธิจากการขายเป็น 1,000,000 บาท และรวมของทรัพย์สินหรือสินทรัพย์ทั้งหมดที่บริษัทครอบครองและใช้ในการดำเนินธุรกิจมูลค่า 4,000,000 บาท ให้คำนวณ Profitability of Assets ดังนี้:

Profitability of Assets = 1,000,000 / 4,000,000 = 0.25

ค่า Profitability of Assets คือ 0.25 หรือ 25% ซึ่งหมายถึงบริษัท XYZ สามารถทำกำไรจากทรัพย์สินที่ครอบครองได้ 25% ของมูลค่าสินทรัพย์ นี่คือประสิทธิภาพในการทำกำไรจากการลงทุนในทรัพย์สิน โดยทั่วไปค่า Profitability of Assets สูงแสดงว่าบริษัทสามารถทำกำไรจากทรัพย์สินที่มีอยู่ได้ดี และการลงทุนในทรัพย์สินนั้นมีผลกำไรที่มาก

สูตรการจัดการหนี้สิน

สูตรการคำนวณ “การจัดการหนี้สิน” หรือ “Financial Leverage” คือ:

Financial Leverage = กำไรสุทธิ / กำไรก่อนดอกเบี้ยและภาษี (EBIT)

เพื่อให้คุณเข้าใจมากขึ้น นี่คือตัวอย่างการคำนวณ Financial Leverage สมมุติว่าบริษัท ABC มีกำไรสุทธิจากการขายเป็น 800,000 บาท และกำไรก่อนดอกเบี้ยและภาษี (EBIT) ของบริษัทเป็น 1,200,000 บาท ให้คำนวณ Financial Leverage ดังนี้:

Financial Leverage = 800,000 / 1,200,000 = 0.67

ในกรณีนี้, ค่า Financial Leverage คือ 0.67 หรือ 67% ซึ่งหมายถึงบริษัท ABC ใช้การรับซื้อเงินกู้เพื่อเพิ่มกำไร โดยมีความสัมพันธ์กำไรกับ EBIT อยู่ที่ 67% นี่คือการบอกว่าบริษัทใช้การรับซื้อเงินกู้เพิ่มขึ้นเพื่อเพิ่มกำไร แต่ควรระมัดระวังเรื่องความเสี่ยงทางการเงินที่อาจเพิ่มขึ้นด้วย

Du Pont Ratio ใช้งานอย่างไร

DuPont Ratio คือชุดของอัตราส่วนทางการเงินที่ช่วยในการวิเคราะห์และเข้าใจปัจจัยที่มีผลต่อกำไรของบริษัทหรือธุรกิจ โดยแยกแยะกำไรขั้นสูงให้กับผู้ลงทุนและผู้บริหาร ด้วยการใช้ DuPont Ratio คุณสามารถทราบถึงคุณสมบัติของกำไรว่ามาจากปัจจัยใดบ้าง เพื่อวางแผนกลยุทธ์และการบริหารจัดการในองค์กรของคุณได้อย่างมีประสิทธิภาพ. นี่คือวิธีการใช้งาน DuPont Ratio:

- คำนวณ DuPont Ratio: เริ่มต้นด้วยการคำนวณ DuPont Ratio โดยใช้สูตรต่อไปนี้:DuPont Ratio = (Net Profit Margin) x (Asset Turnover) x (Profitability of Assets) x (Financial Leverage)

- Net Profit Margin: คำนวณโดยหารกำไรสุทธิ (Net Profit) ด้วยยอดขาย (Total Sales) และคูณด้วย 100 เพื่อแปลงให้เป็นเปอร์เซ็นต์.

Net Profit Margin = (Net Profit / Total Sales) x 100

-

- Asset Turnover: คำนวณโดยหารยอดขาย (Total Sales) ด้วยรวมของทรัพยากรหรือสินทรัพย์ที่ใช้งาน.

Asset Turnover = Total Sales / Total Assets

-

- Profitability of Assets: คำนวณโดยหารกำไรสุทธิ (Net Profit) ด้วยรวมของทรัพย์สิน (Total Assets) และคูณด้วย 100 เพื่อแปลงให้เป็นเปอร์เซ็นต์.

Profitability of Assets = (Net Profit / Total Assets) x 100

-

- Financial Leverage: คำนวณโดยหารรวมของทรัพย์สิน (Total Assets) ด้วยส่วนที่เป็นหนี้สิน (Total Debt).

Financial Leverage = Total Assets / Total Debt

- วิเคราะห์แต่ละองค์ประกอบ:

- Net Profit Margin: วัดความสามารถในการควบคุมค่าใช้จ่ายและส่วนของกำไรที่เกิดจากการขาย การเพิ่ม Net Profit Margin จะช่วยเพิ่มกำไรสุทธิ.

- Asset Turnover: วัดประสิทธิภาพในการใช้ทรัพยากรหรือสินทรัพย์ในการสร้างรายได้ การเพิ่ม Asset Turnover ช่วยเพิ่มยอดขายสำหรับสินทรัพย์ที่ใช้งาน.

- Profitability of Assets: วัดความสามารถในการทำกำไรจากการลงทุนในทรัพย์สิน การเพิ่ม Profitability of Assets ช่วยเพิ่มกำไรที่ได้จากการลงทุนในทรัพย์สิน.

- Financial Leverage: วัดการใช้การรับซื้อเงินกู้ในการเพิ่มกำไร การเพิ่ม Financial Leverage ช่วยเพิ่มกำไรสุทธิ.

- วิเคราะห์ผลลัพธ์: พิจารณาผลลัพธ์ของ DuPont Ratio และดูว่าแต่ละองค์ประกอบมีผลต่อกำไรอย่างไร ควรให้ความสำคัญกับปัจจัยที่มีผลกระทบมากที่สุดและสรุปถึงพฤติกรรมทางการเงินของบริษัทหรือธุรกิจ.

- วางแผนกลยุทธ์และการบริหารจัดการ: โดยใช้ข้อมูลจากการวิเคราะห์ DuPont Ratio ให้กำหนดกลยุทธ์และการบริหารจัดการที่เหมาะสม เพื่อเพิ่มประสิทธิภาพทางการเงินและกำไรของบริษัทหรือธุรกิจของคุณ.

วิธีวิเคราะห์ Dupont model กับ ROA

การวิเคราะห์ DuPont Model และ ROA (Return on Assets) เป็นวิธีที่มีประสิทธิภาพในการเข้าใจประสิทธิภาพทางการเงินของบริษัทหรือธุรกิจ โดยการวิเคราะห์ Dupont Model ช่วยให้คุณแยกแยะปัจจัยที่มีผลต่อ ROA ได้ดังนี้:

- ROA (Return on Assets): ROA คืออัตราส่วนที่วัดความสามารถในการทำกำไรจากการลงทุนในทรัพยากรหรือสินทรัพย์ของบริษัท คำนวณโดยหารกำไรสุทธิ (Net Profit) ด้วยรวมของทรัพย์สิน (Total Assets) และคูณด้วย 100 เพื่อแปลงให้เป็นเปอร์เซ็นต์.ROA = (Net Profit / Total Assets) x 100

- การวิเคราะห์ DuPont Model: Dupont Model ช่วยแยกแยะ ROA เป็นสามองค์ประกอบหลัก ได้แก่ Net Profit Margin, Asset Turnover, และ Profitability of Assets ดังนี้:

-

- Net Profit Margin: วัดความสามารถในการควบคุมค่าใช้จ่ายและส่วนของกำไรที่เกิดจากการขาย การเพิ่ม Net Profit Margin จะช่วยเพิ่ม ROA.

Net Profit Margin = (Net Profit / Total Sales) x 100

-

- Asset Turnover: วัดประสิทธิภาพในการใช้ทรัพยากรหรือสินทรัพย์ในการสร้างรายได้ การเพิ่ม Asset Turnover ช่วยเพิ่ม ROA.

Asset Turnover = Total Sales / Total Assets

-

- Profitability of Assets: วัดความสามารถในการทำกำไรจากการลงทุนในทรัพย์สิน การเพิ่ม Profitability of Assets ช่วยเพิ่ม ROA.

Profitability of Assets = (Net Profit / Total Assets) x 100

- วิเคราะห์ผลลัพธ์: ดูผลลัพธ์ของแต่ละองค์ประกอบใน Dupont Model เพื่อเข้าใจว่า ROA นั้นมาจากปัจจัยใดบ้าง ถ้า ROA มีการเปลี่ยนแปลง, คุณสามารถระบุว่าเป็นผลจากคำนวณของแต่ละองค์ประกอบใน Dupont Model.

- วางแผนและปรับปรุง: การวิเคราะห์ Dupont Model ช่วยในการวางแผนและปรับปรุงกลยุทธ์ทางการเงินและการบริหารทรัพยากรเพื่อเพิ่ม ROA ในองค์กรของคุณ

การวิเคราะห์ Dupont Model และ ROA ช่วยให้คุณเข้าใจถึงสิ่งที่ส่งผลต่อประสิทธิภาพทางการเงินของบริษัทหรือธุรกิจของคุณ และช่วยในการตัดสินใจและวางแผนทางกลยุทธ์ที่เหมาะสมเพื่อเพิ่มมูลค่าให้กับผู้ลงทุนและลูกค้าในระยะยาว